NEWS

PIANO TRANSIZIONE 5.0:

In Gazzetta Ufficiale il testo definitivo del Decreto-legge 19 del 2 marzo 2024 con le aliquote

È stato pubblicato in Gazzetta Ufficiale il decreto-legge 2 marzo 2024, n. 19 “Ulteriori disposizioni urgenti per l’attuazione del Piano nazionale di ripresa e resilienza (PNRR)” contenente, all’articolo 38, il testo definitivo del piano Transizione 5.0.

Il testo arricchisce, e in parte rivede, quanto precedentemente riportato nella prima bozza, che già vi abbiamo illustrato (vedi articolo del 29 febbraio 2024).

Le novità principali sono relative alla procedura di fruizione del credito d’imposta e al ruolo del GSE che diventa il soggetto principale a cui le imprese dovranno rivolgersi.

L’altra novità è nel meccanismo dei controlli che farà il GSE. Mentre finora doveva essere l’Agenzia delle Entrate a chiedere l’intervento del GSE per le valutazioni tecniche, il testo definitivo dispone che il GSE effettua, entro termini concordati con l’Agenzia delle entrate, i controlli finalizzati alla verifica dei requisiti tecnici e dei presupposti per la fruizione del beneficio”.

Vediamo nel dettaglio i punti principali rimasti invariati rispetto alla precedente bozza e le novità.

Beneficiari:

Il credito d’imposta è riconosciuto a tutte le imprese residenti nel territorio nazionale, indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito dell’impresa.

Il credito d’imposta NON spetta alle imprese destinatarie di sanzioni interdittive, in stato di liquidazione volontaria, fallimento, liquidazione coatta amministrativa, concordato preventivo senza continuità aziendale, o sottoposte ad altra procedura concorsuale o che abbiano in corso un procedimento per la dichiarazione di una di tali situazioni.

Progetti ammissibili:

Sono ammissibili al credito d’imposta i nuovi investimenti effettuati negli anni 2024 e 2025, in strutture produttive ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione da cui consegua una riduzione dei consumi energetici.

Sono agevolabili gli investimenti in beni materiali e immateriali nuovi, strumentali all’esercizio d’impresa di cui all‘Allegato A e all’Allegato B del piano Transizione 4.0, interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura. A condizione che, tramite gli stessi, si consegua complessivamente una riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale, cui si riferisce il progetto di innovazione non inferiore al 3% o, in alternativa, una riduzione dei consumi energetici dei processi interessati dall’investimento non inferiore al 5%.

Come già anticipato, l’elenco dei beni ammissibili di cui all’Allegato B viene ampliato, introducendo anche:

- i software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

- i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Nell’ambito dei progetti di innovazione che conseguono una riduzione dei consumi energetici sono inoltre agevolabili:

1. IMPIANTI DA FONTI RINNOVABILI

Nonché gli investimenti in beni materiali nuovi finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta. Con riferimento all’autoproduzione e all’autoconsumo di energia da fonte solare, sono considerati ammissibili esclusivamente gli impianti con moduli fotovoltaici a maggiore efficienza previsti dal Decreto Energia (articolo 12, comma 1, lettere b e c del decreto-legge 9 dicembre 2023, n. 181).

In questo caso, i moduli fotovoltaici concorrono a formare la base di calcolo del credito d’imposta per un importo pari, rispettivamente, al 120% e 140% del loro costo.

Rispetto a quanto indicato nella bozza, non viene fissato alcuna soglia minima per l’investimento (la bozza riportava 40.000 euro).

I moduli fotovoltaici devono rispondere ai seguenti requisiti di carattere territoriale e qualitativo:

a) moduli fotovoltaici prodotti negli Stati membri dell’Unione europea con un’efficienza a livello di modulo almeno pari al 21,5 per cento;

b) moduli fotovoltaici con celle, prodotti negli Stati membri dell’Unione europea con un’efficienza a livello di cella almeno pari al 23,5 per cento;

c) moduli prodotti negli Stati membri dell’Unione europea composti da celle bifacciali ad eterogiunzione di silicio o tandem prodotte nell’Unione europea con un’efficienza di cella almeno pari al 24,0 per cento.

2. FORMAZIONE DEL PERSONALE

Nonché le spese per la formazione del personale finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi, nel limite del 10% degli investimenti effettuati nei beni di cui sopra, e in ogni caso sino al massimo di 300 mila euro, a condizione che le attività formative siano erogate da soggetti esterni individuati con decreto attuativo del Ministero.

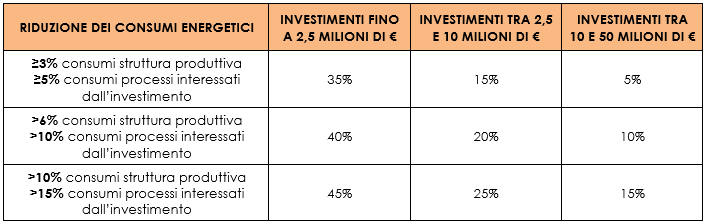

Le aliquote del Credito d’Imposta 5.0:

L’agevolazione consiste in un Credito di Imposta con aliquota variabile a seconda della riduzione dei consumi ottenuta a livello di stabilimento o di processo produttivo, conseguita tramite gli investimenti. In dettaglio:

I costi ammissibili massimi sono considerati per anno, per impresa beneficiaria.

La riduzione dei consumi, riproporzionata su base annuale, è calcolata con riferimento ai consumi energetici registrati nell’esercizio precedente a quello di avvio degli investimenti, al netto delle variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico. Per le imprese di nuova costituzione, il risparmio energetico conseguito è calcolato rispetto ai consumi energetici medi annui riferibili a uno scenario controfattuale, individuato secondo i criteri definiti nel decreto in corso di pubblicazione.

La documentazione da produrre e il ruolo del GSE:

Gli step da seguire per la fruizione dell’incentivo:

- Per l’accesso al beneficio, le imprese presentano in via telematica, sulla base di un modello standardizzato messo a disposizione dal Gestore dei Servizi Energetici s.p.a (GSE) una certificazione ex ante, che attesta le caratteristiche del progetto di investimento e i risultati conseguibili, nonché la comunicazione ex ante con la descrizione del progetto di investimento e il costo dello stesso.

- Il GSE verifica la completezza della documentazione e trasmette al Ministero sia l’elenco delle imprese che hanno validamente chiesto di fruire dell’agevolazione sia l’importo del credito che, se ci sono risorse disponibili, risulta a questo punto “prenotato”.

- Le imprese fruitrici saranno tenute a inviare al GSE comunicazioni periodiche relative all’avanzamento dell’investimento ammesso all’agevolazione. In base a tali comunicazioni è determinato l’importo del credito d’imposta utilizzabile, nel limite massimo di quello prenotato.

- Al termine dell’investimento l’impresa invia al GSE una comunicazione di completamento dell’investimento corredata dalla certificazione ex post.

- Il GSE trasmette all’Agenzia delle Entrate l’elenco delle imprese beneficiarie e l’ammontare definitivo del credito d’imposta utilizzabile in compensazione.

- Il credito d’imposta è utilizzabile esclusivamente in compensazione, decorsi 5 giorni dalla regolare trasmissione, da parte di GSE all’Agenzia delle Entrate, dell’elenco presentando il modello F24. Se l’impresa non ha capienza per fruire dell’intero credito, può riportare in avanti e utilizzare in cinque quote annuali di pari importo l’ammontare non ancora utilizzato.

- Per poter beneficiare del credito senza essere soggetti a riduzioni o restituzioni i beni non devono essere ceduti a terzi entro il 31 dicembre del quinto anno successivo a quello di completamento degli investimenti.

Il beneficio è subordinato alla presentazione di apposite certificazioni rilasciate da un valutatore indipendente, secondo criteri e modalità individuate con successivo decreto del Ministro delle imprese e del made in Italy, che rispetto all’ammissibilità del progetto di investimento e al completamento degli investimenti, attestano:

- ex ante, la riduzione dei consumi energetici conseguibili tramite gli investimenti;

- ex post, l’effettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante

Per le piccole e medie imprese, le spese sostenute per adempiere all’obbligo di certificazione potranno essere agevolate dal credito d’imposta per un importo non superiore a 10.000 euro.

L’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa devono risultare da apposita certificazione rilasciata dal soggetto incaricato della revisione legale dei conti. Per le imprese non obbligate per legge alla revisione legale dei conti, la certificazione è rilasciata da un revisore legale dei conti o da una società di revisione legale dei conti.

Per le sole imprese non obbligate per legge alla revisione legale dei conti, le spese sostenute per adempiere all’obbligo di certificazione della documentazione contabile sono riconosciute in aumento del credito d’imposta per un importo non superiore a 5.000 euro fermo restando il limite massimo

…ancora da chiarire

Il successivo Decreto dovrà stabilirà le modalità attuative dell’agevolazione e chiarire alcuni aspetti, tra cui:

- le modalità e ai termini di trasmissione delle comunicazioni, delle certificazioni e dell’eventuale ulteriore documentazione atta a dimostrare la spettanza del beneficio, compresa l’attestazione dell’avvenuta interconnessione dei beni, della congruità e della pertinenza delle spese sostenute;

- i criteri per la determinazione del risparmio energetico conseguito, anche in relazione allo scenario controfattuale per le imprese neocostituite e dell’esistenza degli ulteriori requisiti tecnici correlati agli investimenti;

- le procedure di fruizione del credito d’imposta.

Leggi il testo completo del Decreto QUI.

VUOI RESTARE AGGIORNATO SU TUTTE LE NOVITÀ DEL PIANO TRANSIZIONE 5.0?

COMPILA IL FORM SOTTOSTANTE PER ESSERE CONTATTATO DA UN NOSTRO CONSULENTE