Approfondimento

Piano Transizione 5.0

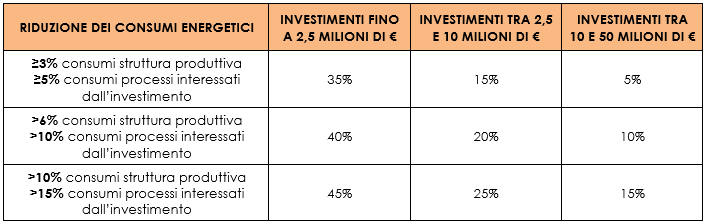

Le aliquote del credito d’imposta

Il Piano Transizione 5.0 è finalizzato a sostenere il processo di transizione digitale ed energetica delle imprese e agevola i nuovi investimenti realizzati negli anni 2024 e 2025, in strutture produttive ubicate nel territorio dello Stato, da cui consegua una riduzione dei consumi energetici.

Sono agevolabili i progetti di innovazione avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025 che prevedono investimenti in beni materiali e immateriali nuovi indicati rispettivamente negli Allegato A e Allegato B del Piano Transizione 4.0, interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

La condizione necessaria è che tali investimenti consentano una riduzione pari ad almeno il 3% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale oppure ad almeno il 5% dei consumi energetici dei processi interessati dall’investimento.

Quali sono le condizioni necessarie?

1. Investimenti in beni materiali e immateriali 4.0

2. Riduzione dei consumi energetici almeno pari al 3% o al 5%

Le aliquote del Piano Transizione 5.0

È previsto un CREDITO D’IMPOSTA variabile, le cui aliquote ripartite in base alla riduzione dei consumi energetici conseguiti attraverso l’investimento, a livello di stabilimento o di processo produttivo.

Spesa massima ammissibile pari a € 50.000.000 annui per ciascun soggetto beneficiario.

Il credito d’imposta è utilizzabile esclusivamente in compensazione F24, decorsi 10 giorni dalla comunicazione al precedente punto, in una o più quote entro il 31 dicembre 2025. L’ammontare del credito non utilizzato entro tale data è utilizzabile in cinque quote annuali di pari importo.

Come calcolare il risparmio energetico

Per le imprese già esistenti, la riduzione dei consumi energetici è calcolata rispetto ai consumi registrati nell’esercizio precedente a quello di avvio del progetto, al netto delle variazioni dei volumi produttivi e delle condizioni esterne che influiscono sul consumo energetico, confrontandoli con la stima dei consumi annuali conseguibili tramite gli investimenti 4.0.

Per le imprese che hanno variato sostanzialmente prodotti e servizi da almeno sei mesi dall’avvio del progetto, che non possiedono dati per la misurazione dell’esercizio precedente, la riduzione è calcolata rispetto ai consumi medi del periodo di attività, riproporzionati su base annuale.

Per le imprese di nuova costituzione, il risparmio energetico conseguito è calcolato rispetto ai consumi energetici medi annui di uno scenario controfattuale, individuato secondo i criteri previsti da decreto.

NOTA BENE: nel calcolo della riduzione dei consumi energetici, si considera solamente il risparmio ottenuto dall’acquisto dei beni materiali/immateriali 4.0; non si considera un risparmio energetico l’energia prodotta con l’acquisto dell’eventuale fotovoltaico.

I beneficiari dell’agevolazione

Il Piano Transizione 5.0 è rivolto a tutte le imprese del territorio nazionale, senza distinzione di forma giuridica, settore, dimensione o regime fiscale, che effettuino investimenti in beni materiali e/o immateriali nuovi, nell’ambito di progetti di innovazione, che conseguono una riduzione dei consumi energetici.

I progetti ammissibili

Sono agevolabili gli investimenti in beni materiali e immateriali nuovi indicati rispettivamente negli Allegati A e B del Piano Transizione 4.0, interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura, che apportino una determinata riduzione dei consumi energetici.

Beni ammissibili: Allegato A legge 232/16

Beni ammissibili: Allegato B legge 232/16

L’elenco dei beni dell’Allegato B viene ampliato con:

a) software, sistemi, piattaforme o applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

b) software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Nell’ambito di tali progetti di innovazione che conseguono una riduzione dei consumi energetici sono inoltre agevolabili:

A) GLI IMPIANTI DI PRODUZIONE DI ENERGIA DA FONTI RINNOVABILI (spese agevolabili fino a un massimo di 900 €/kWh): :

- investimenti in beni materiali nuovi finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta;

- con riferimento agli impianti fotovoltaici sono considerati ammissibili esclusivamente moduli fotovoltaici prodotti negli Stati membri dell’Unione europea:

a) con un’efficienza a livello di modulo almeno pari al 21,5%;

b) con celle, con un’efficienza a livello di cella almeno pari al 23,5%;

c) composti da celle bifacciali ad eterogiunzione di silicio o tandem, con un’efficienza di cella almeno pari al 24,0%.

- i moduli fotovoltaici alla lettera b) e c) concorrono a formare la base di calcolo del credito d’imposta per un importo pari, rispettivamente, al 120% e 140% del loro costo. Per un incentivo potenziale del 63%. La maggiorazione si applicherà sulla sola parte relativa ai pannelli fotovoltaici.

B) FORMAZIONE DEL PERSONALE:

- Spese per la formazione del personale finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi;

- Massimo 10% degli investimenti nei beni di cui sopra (massimo € 300.000);

- Percorsi di durata non inferiore a 12 ore, anche a distanza, con attestazione finale del risultato conseguito, erogati da soggetti esterni abilitati;

- Ammissibili le spese relative a: formatori, costi di esercizio, costi del servizio di consulenza, costo aziendale del personale dipendente.

Vuoi sapere se il tuo progetto è agevolabile?

Gli step da seguire e le certificazioni richieste

- Le imprese trasmettono al GSE una comunicazione preventiva con descrizione del progetto e costo, unitamente ad una certificazione ex ante, attestante le caratteristiche del progetto e la riduzione dei consumi energetici conseguibili.

- Il GSE verifica la completezza della documentazione e trasmette al Ministero l’elenco delle imprese che hanno validamente chiesto di fruire dell’agevolazione e l’importo del credito che, se ci sono risorse disponibili, risulta così “prenotato”.

- A seguito dell’avvenuta prenotazione, le imprese devono inviare al GSE comunicazioni periodiche relative all’avanzamento dell’investimento, indicando gli estremi delle fatture di pagamento.

- Al termine dell’investimento, in ogni caso entro il 28 febbraio 2026, l’impresa trasmette al GSE una comunicazione di completamento, corredata dalla certificazione ex post, attestante l’effettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante in termine di riduzione dei consumi, e dalla perizia attestante i requisiti 4.0.

L’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile devono essere attestati da apposita certificazione a cura del revisore dei conti. Le imprese non obbligate per legge alla revisione legale dei conti potranno aggiungere in aumento al credito d’imposta 5.0 le spese per questa certificazione fino a 5.000 euro.

Solo per le PMI, le spese sostenute per le certificazioni, potranno essere riconosciute in aumento del credito d’imposta, fino a un massimo di 10.000 euro.

Le caratteristiche tecniche 4.0 dei beni e l’interconnessione al sistema aziendale o alla rete di fornitura sono comprovate da apposita perizia asseverata rilasciata da un ingegnere o da un perito abilitato.

Perché scegliere Pigreco

I professionisti di Pigreco si occuperanno della verifica dei requisiti richiesti, del rilascio delle certificazioni e delle perizie (con un unico interlocutore), attestando la conformità dei beni acquistati come previsto per Legge.

Le nostre attività prevedono:

- Analisi preventiva degli investimenti

- Supporto tecnico e audit per la verifica dell’interconnessione e dell’eventuale riduzione dei consumi energetici

- Rilascio certificazioni energetiche ex ante ed ex post rispetto al piano investimenti

- Rilascio attestazione di conformità 4.0 (perizia)

- Invio comunicazioni al GSE del piano investimenti

In attesa del Decreto che definirà i termini e le modalità attuative dell’agevolazione.

Vuoi avere maggiori informazioni sul Piano Transizione 5.0?

Richiedi un’analisi di pre-fattibilità del tuo investimento e scopri se ha tutte le carte in regola per accedere all’agevolazione!